投資分析の考え方

私達CPM(米国不動産経営管理士)は、建物を新築する際や、物件を購入する際はもちろん「空室対策」のための設備投資(リノベーション)をする際にも投資分析を活用し、その事業の良し悪しを判断しています。

今日は、投資分析の7つの投資指標をご紹介したいと思います。

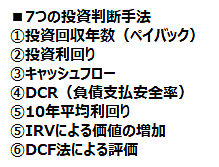

7つの投資判断手法

不動産の投資判断をする際には、主に以下の7つの手法を用いて行います。

それぞれの手法について、具体例を挙げながら説明していきたいと思います。

例えば、年間700万円を売り上げていた賃貸住宅に対し、100万円の設備投資(リノベーション)を計画していたとします。

その資金は、全額、銀行から融資(10年返済、金利2%)を受けたとします。

その設備投資の結果、賃料が月額15,000円(年間180,000円)上げることができそうだ…このようなケースを想定して投資分析をしてみたいと思います。

① 投資回収年数(ペイバック)

投資額が何年で回収できるかという指標をいいます。

100万円のコストをかけて、年間18万円の収入増ですので、100万円÷18万円=5.55年ということになります。

6年目以降はすべて儲けとなります。

➁投資利回り

100万円の投資をして、18万円の収益があがるということは、18万円÷100万円=18%の利回りとなります。

どんなに優秀な物件であってもなかなか18%の利回りを出せる案件はないと思います。

そう考えると新規に投資するよりは、既存の物件を差別化し、家賃をあげていく努力をしていく方が、より効率的な投資であることがわかります。

③キャッシュフロー

100万円を金利2%、10年返済で借りた際の返済額は月額9,201円(年間約11万円)となります。

収入の増加分18万円-返済額11万円=キャッシュフロー7万円となり、今回のリノベーションを実行することで、手持ち金を一銭も出さずに、キャッシュフローを年間7万円ほどふやすことができます。

④DCR(負債支払安全率)

家賃増の18万円が返済額11万円の何倍あるかを図る指標です。

返済額に対し収入がどの程度余裕があるかを確認できます。

一般的な不動産投資において、金融機関は1.3程度あれば安全性が高いと判断します。

リノベーションの場合は返済期間も短くなるので、1.5程度あれば理想的です。

今回の例でいうと、18万円÷11万円=1.63となり、投資的には問題ない数字であるといえます。

⑤10年平均利回り

①~④までは単年度の投資効果を図る指標でしたが、10年の長期スパンでどの程度の利回りがあるかを知ることができます。

⑥IRVによる価値増加

家賃が上がったことによって、物件の市場価値がどの程度上がったかを計算するものです。

賃貸住宅の市場の期待利回りが10%であると仮定すると、今回の投資によって、年間18万円の収入増ですので、18万円÷10%(期待利回り)=180万円の市場価値があがったことを意味します。

それに対し、投資額は100万円ですので、投資したことによって、その物件は80万円価値を増したという計算になります。

⑦DCF法による評価

DCFとは、ディスカウンテッド・キャッシュ・フローの略で、賃貸不動産から将来得られる収益を、リスクなどを勘案した割引率によって現在価値に割り引いて評価する手法です。

売却を考える際に、設備投資(リノベーション)を実施して、物件の家賃を上げることにより、何もしない場合と比べ、現在(または将来的に)、売却金額をどの程度上げることができるかを確認することができます。

最後に

投資分析で大切なことは、何もしなかった場合の家賃の下落についても、投資分析の数字に入れ込んで、検討することです。

今回は説明が複雑になることを避けるために、家賃が上がることを前提に投資分析の計算をしてみましたが、現実としては、家賃の下落を防ぐためにリノベーションを行うことも多いと思います。

その際は、リノベーションを実施しなかった場合に被る収入減に対して、どの程度の効果が見込めるかという判断材料としても、今回の投資手法を活用してみるとよいと思います。

投資分析についてご興味があるオーナー様は、中京ハウジング(株)にお気軽にご相談下さい。

関連した記事を読む

- 2025/05/28

- 2025/05/21

- 2025/05/14

- 2025/04/23